これからはアセアンが重要~アセアンへの期待~

アセアンは有望な市場として大変期待されています。地理的な面からも、今後の成長性からも、日本企業等にとって大変魅力な地域であるといえます。

アセアン市場の成長性について、アセアン全体の人口とGDPの推移の面から簡単に説明します。

まず、図1に示すように、アセアン全体の人口は、2015年の時点で6億人を超え、2030年までには7億人を超えると推測されています。アセアンは、他の国、地域と比べても非常に多くの人口を抱える地域であり、この点だけでも有望な市場といえます。

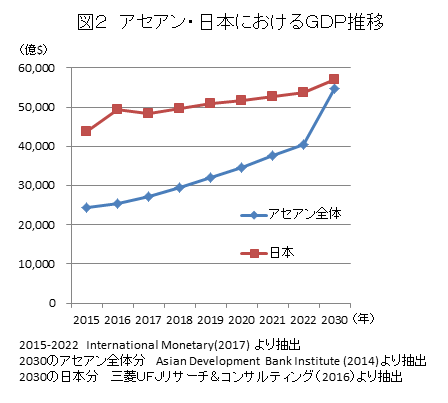

また、図2に示すように、アセアン全体のGDPは、2015年の時点では日本のGDPの半分程度であるものの、2030年には日本のGDPと同程度にまで成長すると推測されています。

アセアンは、今後10年程度で非常に魅力のある市場に成長すると考えられています。

このように、アセアンは有望な市場として期待されており、現時点においても既に多くの日本企業がアセアン各国で活動を行っています。

例えば、表1に示すように、2016年の時点において、日本企業の拠点総数が1,000以上の国は、インドネシア(5位)、タイ(6位)、ベトナム(7位)、フィリピン(8位)、マレーシア(9位)、シンガポール(11位)と6ヶ国あります。

既に多くの日本企業がアセアン各国に拠点を設置して事業活動を行っていることがわかります。

アセアン各国の市場性(全体概要)

表2において、アセアン各国におけるGDP、購買力、人口の推移について示しています。表2においては、ブルネイ、カンボジア、インドネシア、ラオス、マレーシア、ミャンマー、フィリピン、シンガポール、タイ、ベトナムの10ヶ国について、2015年~2030年のGDP(億$)、購買力($)、人口(万人)を調査・整理しています。

アセアン各国におけるGDPの推移

図3および表2に示すように、GDPにおいては、インドネシアが非常に高いことがわかります。インドネシアのGDPは、2015年の時点でも他の国々よりも高いが、2030年まで順調に成長し他の国々との差が更に大きくなると推測されています。

全体的には、2015年の時点では、インドネシア、次いでタイ、続けてフィリピン、マレーシア、シンガポールの群、続けてベトナム、更に続けてミャンマー、カンボジア、ブルネイ、ラオスの群となっています。

そして、2022年~2030年の時点では、インドネシア、次いでタイ、マレーシア、フィリピンの群、続けてベトナム、シンガポールの群、続けてミャンマー、続けてカンボジア、ブルネイ、ラオスの群となっています。

GDPにおいては、インドネシア、タイ、マレーシア、フィリピン、ベトナム、シンガポールが高く、成長性の面ではインドネシア、マレーシア、フィリピン、ベトナムが注目される国であるといえます。

アセアン各国における購買力の推移

図4および表2に示すように、購買力においては、シンガポール、ブルネイが非常に高いことがわかります。シンガポール、ブルネイの購買力は、2015年の時点でも他の国々よりも高いが、更に2030年まで順調に成長すると推測されています。

全体的には、2015年の時点では、シンガポール、ブルネイ、次いでマレーシア、続けてタイ、続けてインドネシア、フィリピン、ベトナム、ミャンマー、ラオスの群、続けてカンボジアとなっています。

そして、2022年~2030年の時点では、ブルネイ、シンガポール、次いでマレーシア、続けてタイ、続けてインドネシア、ミャンマー、フィリピン、ベトナム、ラオスの群、続けてカンボジアとなっています。

購買力においては、ブルネイ、シンガポール、マレーシア、タイが高く、成長性の面ではブルネイ、シンガポール、マレーシア、タイに加え、インドネシア、ミャンマーが注目される国であるといえます。

購買力が高い国は、比較的単価が高額である自動車、電子機器、機械や娯楽品等の分野の企業が優先して各種出願等をすべき国の候補であるといえます。

アセアン各国における人口の推移

図5および表2に示すように、人口においては、インドネシアが非常に高いことがわかります。インドネシアの人口は、2015年の時点でも他の国々よりも高いが、2030年まで順調に成長し他の国々との差が更に大きくなると推測されています。

全体的には、2015年の時点では、インドネシア、次いでフィリピン、ベトナムの群、続けてタイ、ミャンマーの群、続けてマレーシア、続けてカンボジア、続けてラオス、シンガポールの群、続けてブルネイとなっています。

そして、2022年~2030年の時点でも同様に、インドネシア、次いでフィリピン、ベトナムの群、続けてタイ、ミャンマーの群、続けてマレーシア、続けてカンボジア、続けてラオス、シンガポールの群、続けてブルネイとなっています。

人口においては、インドネシア、フィリピン、ベトナム、タイ、ミャンマーが高く、成長性の面ではインドネシア、フィリピン、ベトナム、ミャンマーが注目される国であるといえます。

人口の多い国は、飲食品、日用品、被服、ネットビジネス等の分野の企業が優先して各種出願等をすべき国の候補であるといえます。

アセアン各国の知財状況

特許出願、商標登録出願および意匠登録出願の件数に関し、ブルネイ、カンボジア、インドネシア、マレーシア、フィリピン、シンガポール、タイおよびベトナムの8ヶ国について調査・整理を行いました(ミャンマーおよびラオスにおいては、件数データがない若しくは件数データが抽出できなかったため本調査の対象外としています。)。

アセアン各国における特許出願件数の推移

2011~2015年のアセアン各国における特許出願件数について調査しました。また、併せて、各国・各年における非居住者の出願件数の割合を調査・算出しました。

結果を表3に示します、また、各国における特許出願件数の推移については、更に図6に示します。

表3および図6に示すように、特許出願件数が多いのは、シンガポール、インドネシア、タイ、マレーシアです。次いで、ベトナム、フィリピンと続き、ブルネイ、カンボジアは非常に少ない件数です。

また、平均増減率より、特許出願の件数は全体的に増加傾向にあることがわかります。比較的件数が多い国のうち、インドネシア、タイ、ベトナムは件数の増加率が高く、これらは注目すべき国であるといえます。

また、非居住者率(非居住者出願の割合)は、いずれの国でも約80%以上であることから、特許出願の多くがアセアン外の国に拠点を置く企業から出願されていることがわかります。

このことから、アセアン各国においては、現時点では技術開発に注力する各国内企業はあまり多くないこと、また、特許面においては日本企業と競合する企業はアセアン外の国に拠点を置く企業であることがわかります。

アセアン各国における商標登録出願件数の推移

2011~2015年のアセアン各国における商標登録出願件数について調査しました。また、併せて、各国・各年における非居住者の出願件数の割合を調査・算出しました。

結果を表4に示します。また、各国における商標登録出願件数の推移については、更に図7に示します。

表4および図7に示すように、商標登録出願件数が多いのは、タイ、インドネシア、ベトナム、マレーシアであり、フィリピン、シンガポールと続き、ブルネイ、カンボジアは少ない件数である。ただし、ブルネイおよびカンボジアにおいても、比較的多くの商標登録出願がなされています。

また、平均増減率より、商標登録出願の件数は全体的に増加傾向にあることがわかります。比較的件数が多い国のうち、タイ、ベトナム、フィリピンは件数の増加率が高く、これらは注目すべき国であるといえます。

また、非居住者率(非居住者出願の割合)は、シンガポール、マレーシア、フィリピンの群は比較的高く(約45~75%)、タイ、インドネシア、ベトナムは比較的低い(約20~40%)ことがわかった。

結果として、上位3ヶ国における非居住者率が低いことがわかった。タイ、インドネシア、ベトナムは、各国内企業等が商標制度を活用していることがわかった。これらの国は、事業活動において、商標を重視する国であると考えられる。

アセアン各国における意匠登録出願件数の推移

2011~2015年のアセアン各国における意匠登録出願件数について調査しました。また、併せて、各国・各年における非居住者の出願件数の割合を調査・算出しました。

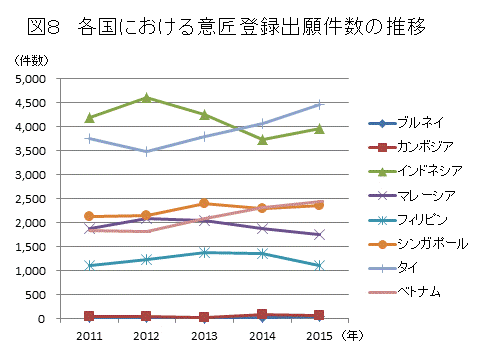

結果を表5に示します。また、各国における意匠登録出願件数の推移については、更に図8に示します。

表5および図8に示すように、意匠登録出願件数が多いのは、タイ、インドネシア、次いで続けてベトナム、シンガポールの群、これにマレーシア、フィリピンと続き、ブルネイ、カンボジアは非常に少ない件数です。

また、平均増減率より、意匠登録出願の件数は全体的に安定している(微増または微減)であることがわかります。比較的件数が多い国のうち、タイ、ベトナム、シンガポールは増加傾向であり、これらは注目すべき国であるといえます。

また、非居住者率(非居住者出願の割合)は、シンガポール、マレーシア、フィリピンの群は比較的高く(約40~70%)、タイ、インドネシア、ベトナムは比較的低い(約25~35%)ことがわかりました。

結果として、商標の場合と同様、上位3ヶ国における非居住者率が低いことがわかりました。タイ、インドネシア、ベトナムは、各国内企業等が意匠制度を活用していることが分かった。これらの国は、事業活動において、商標とともに意匠を重視する国であると考えられます。

特許・商標・意匠の利用度合いの比較

上述の件数情報に基づいて、2011~2015年における各国ごとの特許出願件数の平均、商標登録出願件数の平均、意匠登録出願件数の平均を算出しました。

また、算出した平均件数を利用して、特許、商標および意匠ごとに、GDP(億$)/件数、人口(万人)/件数を算出しました。

また、特許出願件数を基準とした商標登録出願件数(商標登録出願件数/特許出願件数)、特許出願件数を基準とした意匠登録出願件数(意匠登録出願件数/特許出願件数)により示される利用指数を算出しました。これらの結果を表6に示します。

特許・商標・意匠の種類ごとの傾向

特許については、まず、平均件数の多いシンガポール、インドネシア、マレーシア、タイについては、出願すべき国としてリストアップされるべきです。

また、GDP/件数の視点からは、インドネシア、フィリピン、タイは、出願するメリットが更に生じる可能性のある国であるといえます。

また、人口/件数の視点からは、インドネシア、フィリピン、ベトナムは、事業分野によっては出願するメリットが更に生じる国であるといえます。

次いで、商標については、まず、利用指数をみると、各国とも商標の利用度合いは高いことがわかります。そのため、アセアン各国においては、商標出願は優先して行うべき知財活動であるといえます。利用指数の高いベトナム、インドネシア、タイ、フィリピンは、商標が重要視されている国であるといえます。

また、平均件数の多いインドネシア、タイ、ベトナム、マレーシアについては、出願すべき国としてリストアップされるべきです。

また、GDP/件数の視点からは、インドネシア、シンガポール、フィリピンは、出願するメリットが更に生じる可能性のある国であるといえます。

また、人口/件数の視点からは、インドネシア、フィリピン、ベトナム、タイは、事業分野によっては出願するメリットが更に生じる国であるといえます。

続けて、意匠については、まず、利用指数をみると、各国とも意匠の利用度合いは日本に比べて高いことがわかります。利用指数の高いタイ、インドネシア、ベトナムは、意匠が重要視されている国であるといえます。

また、平均件数の多いインドネシア、タイ、シンガポール、ベトナムについては、出願すべき国としてリストアップされるべきであります。

また、GDP/件数の視点からは、フィリピン、インドネシア、マレーシアは、出願するメリットが更に生じる可能性のある国であるといえます。

また、人口/件数の視点からは、フィリピン、インドネシア、ベトナム、タイは、事業分野によっては出願するメリットが更に生じる国であるといえます。

各国ごとの傾向

●ブルネイにおいては、現時点では、主に商標出願を検討すべきです。

●カンボジアにおいては、現時点では、主に商標出願を検討すべきです。

●インドネシアにおいては、特許・商標・意匠出願のいずれも検討すべきです。ただし、商標および意匠の重要度が非常に高いので、商標出願および意匠出願の検討は必須です。

●マレーシアにおいては、特許出願の検討を中心に、併せて商標・意匠出願の検討をすべきです。

●フィリピンにおいては、商標・意匠出願を中心に、併せて特許出願の検討をすべきです。特に、商標出願の検討は必須です。

●シンガポールにおいては、特許・商標・意匠出願のいずれも検討すべきです。商標・意匠出願については、GDP、購買力、人口等を考慮し、メリットのある分野を検討する必要があります。

●タイにおいては、特許・商標・意匠出願のいずれも検討すべきです。ただし、商標および意匠の重要度が非常に高いので、商標出願および意匠出願の検討は必須です。

●ベトナムにおいては、商標・意匠出願を中心に、併せて特許出願の検討をすべきです。特に、商標出願の検討は必須です。

分野別比較のための特許・商標・意匠の横断分類

事業分野ごとに、各国における特許、商標および意匠の利用状況を比較するため、表7に示す特許・商標・意匠の横断分類表を作成しました。分野(事業分野)は、商標分類(国際分類)を参考に設定しました。

特許については、WIPO Statistics Databaseにおける技術分類IPC8 -Technology Concordanceの分類を対応する分野に振り分けました。

商標については、国際分類を対応する分野に振り分けました。

意匠については、ロカルノ分類を対応する分野に振り分けました。

具体的には、表7に示す通りであり、本分類により、事業分野ごとの特許・商標・意匠の利用状況を調査することを試みています。

分野別の特許・商標・意匠の利用状況の横断比較(産業分野視点)

表7における分類表に基づいて、各分野ごとに、2011~2015年における特許・商標・意匠出願の件数を調査・算出すると共に、各分野ごとの件数の割合を算出しました(表8参照)。表8には、例えば、特許については、各国における各分野への出願件数の割合(どの分野の出願が多いか)が示されています。商標、意匠についても同様で、各国における各分野への出願件数(どの分野の出願が多いか)が示されています。

これにより、分野別の特許・商標・意匠の利用状況の横断比較を試みています。なお、上述の通り、各数値(%)は2011~2015年における国・分野ごとに抽出・算出された件数に基づいて算出しています(ここで、 国、年によっては抽出される件数情報がない場合や一部のみ得られた場合があり、この一部のみ得られた場合も数値を利用していますが、結果は参考程度となります(斜字))。

以下、表8に示す調査結果に基づいて、各分野における特許・商標・意匠の利用状況等について傾向を簡単に述べます。

「化学品・化粧品・薬剤」:特許出願(%)は最も高いレベルであり、商標出願(%)も高く、意匠出願(%)は低い。特許出願(%)についてはマレーシアが高く、商標についてはタイ、ベトナム、フィリピンが高い。

「医療系」:特許出願(%)は高く、商標出願(%)および意匠出願(%)は低い。特許出願(%)についてはシンガポール、フィリピンが高い。

「飲食品」:商標出願(%)は高く、特許出願(%)および意匠出願(%)は低い。商標出願(%)については、いずれの国についても同程度で高い。

「日用品・事務用品・装飾品」:意匠出願(%)は非常に高く、商標出願(%)は高く、特許出願(%)は低い。意匠出願についてはシンガポールが高く、次いでタイが高い。商標出願(%)については、いずれの国も同程度で高い。

「機械・工具」:特許出願(%)・商標出願(%)・意匠出願(%)はいずれも中程度である。特許・商標・意匠をバランスよく利用している。意匠出願(%)についてはタイ、マレーシアが高い。

「電子機器・装置」:特許出願(%)および意匠出願(%)は非常に高く、商標出願(%)も高い。特許出願(%)・意匠出願(%)・商標出願(%)はいずれもシンガポール、マレーシアが高い。

「自動車等の乗り物」:特許出願(%)および意匠出願(%)は比較的高く、商標出願(%)は低い。特許出願(%)はいずれの国も同程度であり、意匠出願(%)についてブルネイ、タイが高い。

「土木・建築系」:特許出願(%)および意匠出願(%)は比較的高く、商標出願(%)は低い。特許出願(%)はいずれの国も同程度であり、意匠出願(%)についてシンガポールを除いて同程度に高い。

「被服・繊維系」:商標出願(%)および意匠出願(%)は高く、特許出願(%)は低い。商標出願(%)についてはインドネシア、タイが高く、意匠出願(%)についてはインドネシア、フィリピンが高い。

「娯楽品系・その他」:特許出願(%)・商標出願(%)・意匠出願(%)はいずれも比較的低い。特許・商標・意匠のバランスはよい。意匠出願(%)についてはインドネシアが高い。

「ネットビジネス・販売」:商標出願(%)は比較的高く、特許出願(%)および意匠出願(%)は低い。商標出願(%)についてはタイを除いていずれの国も同程度である。

「通信・システム系」:特許出願(%)は高く、商標出願(%)は低い。特許出願(%)についてはマレーシア、シンガポールが高い。

「その他サービス業」:商標出願(%)は非常に高く、意匠出願(%)は高い。商標出願(%)についてはシンガポール、マレーシア、フィリピン、ベトナムが高く、意匠出願(%)についてはベトナムが非常に高く、次いでインドネシアが高い。

各国における平均登録期間

どの国に出願するかを検討する場合、どの時期に魅力ある市場になるか、更にはどの時期までに権利化されている必要があるか等は重要な要素です。つまり、いつ出願すべきか(いつ出願件数を増加させるべきか)は重要な要素であり、これには市場成長の予測と共に、出願から権利化までの期間が重要です。

そのため、特許、商標および意匠について、各国における平均登録期間を調査しました。その結果を表9に示します。

表9に示すように、商標および意匠においては出願から比較的短期間で登録されるが、特許においては全体的に長期間であると共に、国ごとのバラつきもあることがわかった。

特許出願については、平均登録期間が約5年~10年であり、市場の成長までの期間と共に、登録までの期間を考慮した出願計画が必要であると考える。

アセアンにおいて「どの国」に「どのタイミング」で「どのような出願」をすべきなのか?

上述において、各種視点で、アセアン各国の市場性および知財状況について調査・整理を行いました。

「アセアンにおいて「どの国」に「どのタイミング」で「どのような出願」をすべきなのか?」については、各企業ごとに事情や戦略が異なるため、単一的な回答が出るものではありませんが、上述した情報・視点等により、これらを検討することができると考えます。

<<どの国>>

○市場性:表2,図1~図5

○特許・商標・意匠出願の件数、利用度合い:表3~表6,図6~図8

○企業の事業分野:表7,表8

<<どのタイミング>>

○市場性:表2,図1~図5

○登録までの期間:表9

<<どのような出願>>

○特許・商標・意匠出願の件数、利用度合い:表3~表6,図6~図8

○企業の事業分野:表7,表8

出願戦略等のご相談を承ります。お気軽にお問い合わせください。

料金

アセアンへの出願を含め、外国出願の料金は、出願方法(ルート)および出願国・国数により変動いたします。

出願をご希望の国等につき、お打合せをさせていただければと存じます。

また、各種ご相談、出願戦略の立案支援、コンサルやセミナー等も承ります。料金につきましては、お問合せ下さい。

参考文献

<参考文献>

Asian Development Bank Institute (2014) “ASEAN 2030: Toward a Borderless Economic Community”, pp.101-102.

International Monetary Fund (2017) “World Economic and Financial Surveys, World Economic Outlook Database” (参照2017.07.30)

United Nations (2015) “World Population Prospects” 2015 REVISION, pp.18-22.

外務省アジア太洋州局地域政策課(2016)『目で見るASEAN―ASEAN経済統計基礎資料―』

外務省領事局政策課(2016)「5.2 統計表(日系企業)(国別・在外公館別)」,『海外在留邦人数調査統計 平成29年要約版』

特許庁(2017)「国内外の出願・登録状況と審査・審判の現状」『特許行政年次報告書2017年版』

三菱UFJリサーチ&コンサルティング(2016)『調査レポート日本経済の中期見通し(2015~2030 年度)』,PP48.

乾利之,アセアンにおいてどの国にどのような出願をすべきなのか?,日本知財学会誌第14巻第2号

キーワド

アセアン,ASEAN,アセアン知財,ASEAN知財,アセアン特許,ASEAN特許,アセアン商標,ASEAN商標,アセアン意匠,ASEAN意匠,アセアン知的財産,ASEAN知的財産,アセアン出願,ASEAN出願,アセアン人口,ASEAN人口,アセアンGDP,ASEANGDP,アセアン市場,ASEAN市場,アセアン知財戦略,ASEAN知財戦略,アセアン特許戦略,ASEAN特許戦略

コンサルティング&ソリューション

Consulting and Solutions

~新しい課題に対応~

第4次産業革命, AI・IoT, DX,

AI経営戦略,

業態変化対応,ブランド再構築,

IPランドスケープ,知財情報分析,

ESG,SDGs,CGC,知財情報開示戦略

IPNJ国際特許事務所

IPNJ PATENT and TRADEMARK

ATTORNEYS OFFICE

コンサルティング&ソリューション

Consulting and Solutions

~新しい課題に対応~

第4次産業革命, AI・IoT, DX,

AI経営戦略,

業態変化対応,ブランド再構築,

IPランドスケープ,知財情報分析,

ESG,SDGs,CGC,知財情報開示戦略

IPNJ国際特許事務所

IPNJ PATENT and TRADEMARK

ATTORNEYS OFFICE